二、金融风险的管理

(一)内部控制与全面风险管理

1.内部控制及其要素

(1)内部控制的含义

COSO于1992年发布了著名的《内部控制—整合框架》,并于1994年作出局部修订,成为有关内部控制的权威文件。该文件将内部控制定义为:内部控制是由一个企业董事会、管理人员和其它职员实施的一个过程。其目的是为提高经营活动的效果和效率、确保财务报告的可靠性、促使与可适用的法律相符合提供一种合理的保证。

商业银行将内部控制定义为:商业银行内部控制体系是商业银行为实现经营管理目标,通过制定并实施系统化的政策、程序和方案,对风险进行有效识别、评估、控制、监测和改进的动态过程和机制。

(2)内部控制的要素

COSO在其《内部控制—整合框架》中正式提出内部控制由五项要素构成:①控制环境。②风险评估。③控制活动。④信息与沟通。⑤监督。

2.全面风险管理及其架构

(1)全面风险管理的含义

COSO在《企业风险管理——整合框架》文件中认为:全面风险管理是一个过程,它由一个主体的董事会、管理层和其它人员实施,应用于战略制订并贯穿于企业之中,用于识别那些可能影响主体的潜在事件,管理风险以使其在该主体的风险偏好之内,并为主体目标的实现提供合理的保证。

(2)全面风险管理的架构

COSO在《企业风险管理——整合框架》文件中认为:全面风险管理是三个维度的立体系统。这三个维度是:①企业目标,包括战略目标、经营目标、报告目标和合规目标四个目标。②风险管理的要素,包括内部环境、目标设定、事件识别、风险评估、风险对策、控制活动、信息与沟通和监控等八个要素。③企业层级,包括整个企业、各职能部门、各条业务线及下属子公司。

(二)金融风险管理的流程

1.风险识别

方法主要是:“筛选—监测—诊断法”和风险树搜寻法等。

2.风险评估

风险评估的内容包括估计经济损失发生的频率和测算经济损失的严重程度。

信用风险的评估方法主要有Zeta法、Credit metrics模型和KMV模型。

市场风险的评估方法主要有风险累积与聚集法、概率法、灵敏度法、波动性法、风险价值法(VaR法)、极限测试法和情景分析。

操作风险的评估方法主要有基本指标法、标准化法、内部测量法和损失分布法。

3.风险分类

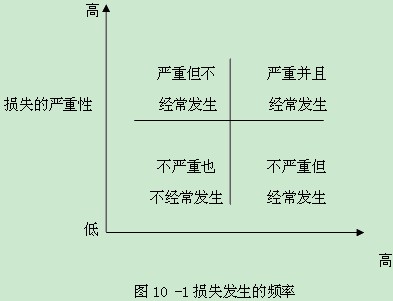

风险分类就是根据风险识别和评估的结果,按照所面临的每种风险发生的频率和严重性,将其分别归入不同的“风险级别”。

风险分类可以采用图像法,如图10-1所示: